2025年开年以来,全球经济局势频频“踩雷”: 美国宣布提高对中国和其他国家商品的关税(部分商品高达1000%) 全球制造链重组,亚洲出口持续承压 通胀回落缓慢,央行面临减息与控通胀之间的两难 美股波动剧烈,科技与能源板块走势分化 发展中国家资本外流、货币贬值,区域性金融风险正在浮现 在这样一个“黑天鹅”与“灰犀牛”并存的时代,每个家庭、每位投资者都会问同一个问题: 我的钱该怎么放?还该投资吗?我的家庭未来会安全吗? 本文将以“风险对冲 + 稳健配置”为核心,提出一套系统性的财务与投资建议,帮助你在不确定性中寻找确定的前进方向。 传统的经济周期可能用5年一轮描述,而现在政策变动几乎以季度为单位进行调整。一个政策、一则推文,都可能引发市场的剧烈反应。 2025年的投资市场高度情绪化。传统估值体系不再是唯一参考,投资者需要更强的资产配置能力,而不仅是选股眼光。 家庭开支上升、教育费用高企、退休不确定性加大,促使中产家庭开始提前规划“第二人生”与“现金流保障”。 在危机中,家庭理财需要从防守出发,从可控因素做起。 预留6-12个月生活开支作为应急资金 资金可配置在货币市场基金、短久期债券基金、定期储蓄账户 不建议将全部流动资金用于高波动性投资 通过定期寿险、终身寿险、重大疾病险建立风险防火墙 年金险或长期护理保险用于“老不死”场景,提供长期现金流保障 避免家庭核心成员出现健康或收入中断后,财务陷入被动 面对波动,正确的投资策略是:配置而非预测。 使用“核心+卫星”策略:核心资产为全球ETF/指数型基金,卫星资产为REITs、新兴市场基金等 投资期限大于5年者,可考虑指数挂钩保险(IUL)或美元储蓄类保险 高净值家庭可通过信托结构持有美元资产,达到税务优化与代际传承目标 很多客户告诉我:“我不是不想投资,是不知道投资为了什么。” 我们建议以目标导向理财(Goals-Based Investing)为核心进行规划: 然后再搭配: 50%配置稳健型资产(如年金、美元储蓄险) 30%配置成长型资产(如S&P500 ETF) 20%配置可灵活调整资产(如REITs或IUL保单) 2025年是动荡的一年,也可能是你规划未来的转折点。 比起预测市场,不如构建一个能穿越周期的财务系统: 能抗风险 能应变局 能持续产生现金流 你的资产不是越多越好,而是配置得越好越自由。

第一部分:不确定年代的特征,你必须理解

1.1 政策变动比周期更快

1.2 市场情绪主导短期波动

1.3 财富焦虑的情绪上升

第二部分:三大理财原则,构建家庭“防震系统”

2.1 建立现金缓冲区:流动性优先

2.2 提前部署保障方案:转移无法承受的风险

2.3 明智地投资,而非盲目“抄底”

第三部分:退休目标怎么设?怎么实现?

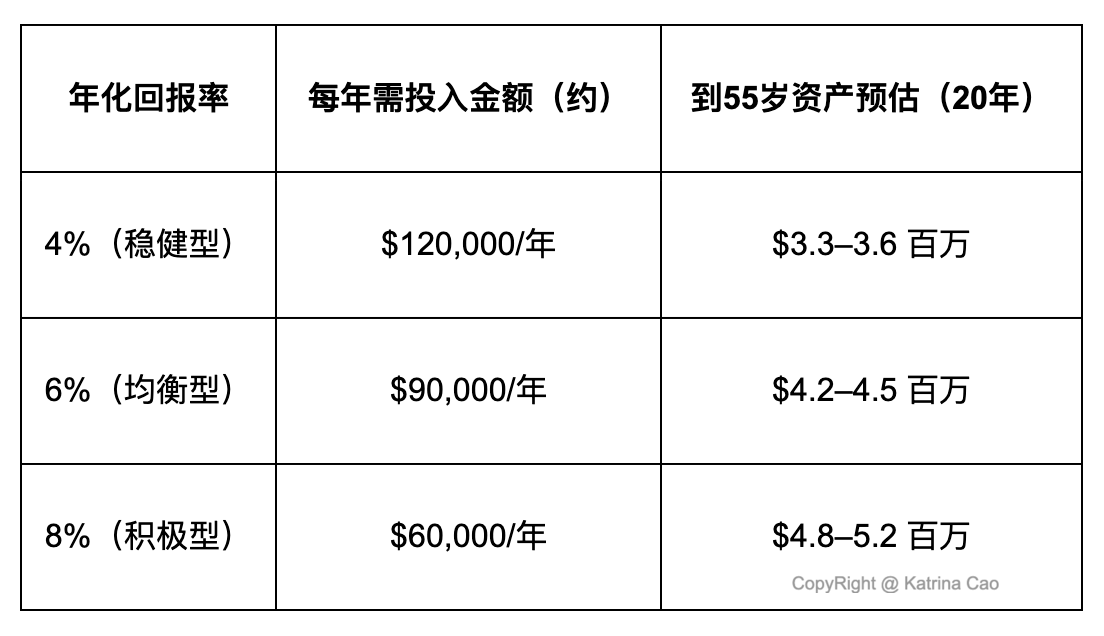

比如客户36岁,目标是55岁退休,每月被动收入$20,000新币,我们可倒推:

![]() 贴士:可以先从“每月先实现$5,000”作为起点,逐年优化投入,循序渐进。

贴士:可以先从“每月先实现$5,000”作为起点,逐年优化投入,循序渐进。结语:计划不能改变世界,但能改变你的人生

经济不可控,但你的财务结构可以非常稳固。![]() 如果你希望做一份【2025年家庭财务体检+目标规划方案】,欢迎联系Katrina,我会用可视化图表帮你一步步梳理:现在在哪、未来想去哪、怎样才能稳稳走到。

如果你希望做一份【2025年家庭财务体检+目标规划方案】,欢迎联系Katrina,我会用可视化图表帮你一步步梳理:现在在哪、未来想去哪、怎样才能稳稳走到。

2025年全球动荡下,如何做好财务规划与投资布局?How to Plan Your Finances and Investments Amid Global Uncertainty in 2025

Katrina Cao 丨 个人规划|退休规划

2025-04-14

Katrina Cao

我是一名独立理财顾问,秉持“客户至上”的理念,致力于为客户提供个性化的资产与保险规划方案,帮助他们实现财务自由与财富增长。

-

微信二维码

-

小红书二维码

-

whatsapp

-

个人二维码

-

in二维码

留下您的邮箱,我会不定期向您推送新加坡最新相关资讯

推荐文章

- 2025年全球动荡下,如何做好财务规划与投资布局?How to Plan Your Finances and Investments Amid Global Uncertainty in 2025

- 退休规划之目标导向投资的实用指南A Goals-Based Approach for Investing Retirement

- 新加坡退休投资指南:如何规划财富自由?Ultimate Guide to Retirement Investing in Singapore:How to Achieve Financial Freedom

- 掌握复利的力量,让财富增长更高效 The Power of Compounding

- 2025年新加坡年金保险全解析:什么是年金保险?你需要知道的一切!Singapore Annuity Insurance Guide: What Is It and Everything You Need to Know!

- 新手入门指南:如何投资股息股票,赚取稳定被动收入 Beginner's Guide: How to Invest in Dividend Stocks and Earn Stable Passive Income